В чем отличие ОСАГО от КАСКО

Для простого автовладельца, не разбирающегося в юридических тонкостях и владеющего минимальными знаниями о работе страховых компаний зачастую довольно сложно понять, чем отличается ОСАГО от КАСКО. Между тем это совершенно разные виды страховых услуг, которые направлены на защиту кошелька автовладельца. Разберем подробнее, чем отличаются эти полисы, и когда необходимо их приобретение, а также нужно ли ОСАГО, если есть КАСКО.

Содержание статьи:

КАСКО или ОСАГО?

Обязательное страхование ОСАГО оформляется лишь в отношении ответственности водителя в случае ДТП (страховку получает потерпевший за счет виновного).

И то, и другое является самостоятельными видами имущественного страхования, предоставляемого автолюбителям, но в их основе стоят совершенно различные условия.

Договор ОСАГО (обязательный) оформляется в отношении страхования ответственности водителя. То есть, его действие никак не распространяется на машину владельца полиса, и данный вид страхования начинает работать, только если случилось ДТП с участием нескольких, а также доказана ваша вина, в его совершении. В итоге по вашему ОСАГО будут произведены выплаты на компенсацию расходов потерпевшей стороны. Восстановить собственный автотранспорт по своему же полису не получится.

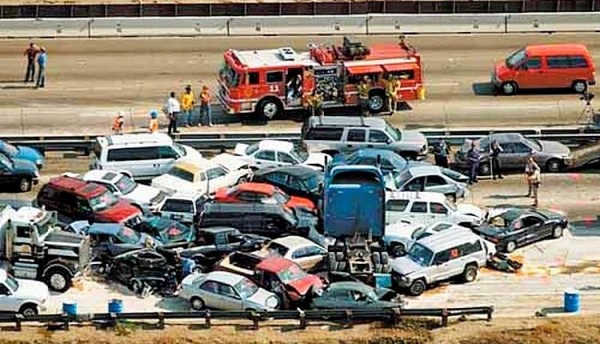

ДТП с участием многих автомашин

Договор страхования КАСКО касается лишь вашего автомобиля (железа) если с ним что-нибудь произошло (угон, пожар, упало дерево, царапины, разбитое стекло, помятый кузов и т.д. )

Если произошло повреждение ТС без участия второй стороны, например, после неудачного въезда в гараж, или от рук хулигана, поцарапавшего покрытие, обязательная страховка не сможет покрыть понесенные расходы. Для решения таких ситуаций предусматриваются условия по КАСКО (дополнительный). Этот вид страхования позволяет возместить ущерб, нанесенный имуществу, которое принадлежит лицу, подписавшему условия страховки, и воспользоваться им можно не только на ситуации с ДТП, но и в иных непредвиденных эпизодах – угон, утрата или повреждение.

Таблица различий договоров ОСАГО и КАСКО

| Вид услуги | ОСАГО | КАСКО |

|---|---|---|

| Предмет страхования: | Ответственность водителя | Автомобиль |

| Необходимость оформления: | Обязательна | По желанию автовладельца |

| Условия и тарифы регулируются: | Правительством РФ | Страховой компанией |

| Возможность отказа страховой компанией в заключении договора: | Нет | Есть |

| Выплата производится на: | Возмещение ущерба потерпевшей стороне по вашему полису | Возмещение вашего ущерба |

| Срок выплат: | Установлен законодательно, и составляет 30 дней, после получения последнего требуемого документа | Устанавливается исключительно условиями договора |

Как видно из представленной таблицы, на часто возникающий вопрос: «Нужно ли оформлять ОСАГО, если есть КАСКО?», ответ напрашивается сам по себе – обязательно надо! Не имея полис ОСАГО ездить на ТС нельзя, тогда как наличие КАСКО – необязательно. Но стоит отметить, что в системе страхования ОСАГО существуют значительные бонусы-скидки (бонус-малус) за безаварийное вождение, которые выплачиваются водителю при оформлении очередного страхового полиса.

Случаи действия страховки (сравнительная характеристика)

Далее рассмотрим в сравнительной форме основные возникающие ситуации, на которые распространяются пункты полисов КАСКО И ОСАГО и подлежат возмещению ущерба:

Страховые случаи возмещаемые по полисам ОСАГО и КАСКО

| Страховые случаи | ОСАГО | КАСКО |

|---|---|---|

| ДТП с участием других лиц (ваша вина): | Нет | Да |

| Чужой автомобиль: | Да | Нет |

| ДТП с участием других лиц (не ваша вина): | Ваша машина | Ваш полис ОСАГО не действует. Возмещение ущерба производит страховая компания виновника происшествия (для этого его еще надо определить!). Если он не оформил договор ОСАГО, или купил «липовую» страховку (что не редкость) – придется добиваться с него выплат через суд. Есть возможность возмещения затрат, причиненных вашему ТС, по данной страховке. То есть компенсацию вы получите, даже если нет ОСАГО у лица, признанного виновным в ДТП, или оно не было установлено. |

| Чужой автомобиль: | Нет | Нет |

| ДТП без наличия других участников (врезались в дерево, уехали в кювет): | Нет | Да |

| Угон: | Нет | Да |

| Повреждение ( поджог, царапины, вмятины, разбитое стекло и т.д.) незнакомыми лицами: | Нет | Да |

| Повреждение при погодных катаклизмах (ураган, град, потоп, пожар): | Нет | Да |

Отличия ОСАГО и КАСКО касаются не только различий в условиях договоров, но и в размерах и сроках выплат страховых денег.

Как наглядно показывает представленная выше таблица, КАСКО и ОСАГО, отличия которых очевидны, полноценно дополняют друг друга. Если вы оформили дополнительную страховку – вы не просто достаточно надежно защитили себя от непредвиденных трат в результате ДТП, а еще и гарантировали себе возмещение утраченного имущества. Однако помимо различий в договорах и ситуациях их действия, существует еще и существенная разница в размерах выплат, согласно этим полисам. Рассмотрим подробнее эту сторону вопроса.

Особенности размеров выплат по ОСАГО и КАСКО

Производимые выплаты, после наступления страхового эпизода – еще один показатель того, чем отличается полис ОСАГО от КАСКО. Исходя из прописанных в договоре КАСКО условий, при наступлении эпизода, учитываемого страховкой, причитающаяся сумма может быть исчислена как с приемом во внимание износа деталей, так и без него. Чаще всего, второй вариант (без учета износа) оформляется на новые автомобили. По обязательной страховке сумма рассчитывается с учетом износа после повреждения. Этот показатель нельзя изменить при составлении договора.

Особенности выплат по полисам ОСАГО и КАСКО

По КАСКО размер выплат значительно больше, но он не может превышать размера рыночной стоимости автомобиля.

По КАСКО выплата за все время действия страховки не может превышать максимально установленного размера, также как и не может превышать рыночную стоимости машины. Так, если по условию страховки сумма выплаты равна одному миллиону рублей, а после двух происшествий вы уже получили 200 и 300 тысяч, то в случае, например, угона транспортного средства, вы сможете рассчитывать только на оставшиеся 500 тысяч. Эту ситуацию можно изменить путем дополнительной доплаты страховой премии сразу после каждой истории, требующей выплат. Также есть возможность оформления дополнительной страховки, предусматривающей стабильную (не уменьшающуюся) сумму, но стоимость такого варианта будет очень дорогостоящей.

Особенности страховых выплат по ОСАГО

Страхование по ОСАГО и по КАСКО гармонично дополняют друг друга и вывод здесь один — хотите спать спокойно — оформляйте оба вида страхования.

По ОСАГО максимальная сумма , которая может быть выплачена за весь период страхования не предусмотрена, однако существуют ограничения на размер единовременной компенсации. Начиная с 2015 года по ОСАГО можно получить:

-

До 400 тысяч на восстановление имущества (суммарно на всех понесших расходы после ДТП, кроме виновника);

До 500 тысяч по компенсации вреда, причиненного здоровью, или жизни (также суммарно, но не виновника происшествия).

Количество страховых эпизодов не ограничено, и по каждому можно рассчитывать на причитающуюся сумму, которая может значительно варьироваться, так как зависит от количества и характера повреждений.

В заключение повторим, что на вопрос «Нужна ли страховка ОСАГО, если есть КАСКО?» ответ очевиден – требуется ее обязательное оформление, но надо понимать, что она никак не защищает ваш кошелек от устранения ущерба, нанесенного вашему автомобилю. А вот надо ли обезопасить себя от непредвиденных расходов с помощью КАСКО – решать только вам.